Lập kế hoạch quản lý tài chính cá nhân – từ con số 0 đến tự do tài chính

Nếu bạn đang nợ nần hay luôn trong tình trạng kẹt tiền… Hãy bắt đầu lập kế hoạch quản lý tài chính cá nhân làm chủ cuộc sống của mình từ con số 0.

Khá nhiều người băn khoăn với tình hình tài chính hạn hẹp, mức lương thấp, tình trạng nợ nần… khi nào có thể đạt được tự do tài chính? Thực tế, bất cứ ai cũng có thể bắt đầu làm chủ tài chính của mình từ con số 0 hay một xuất phát điểm thấp. Việc cần làm là bạn cần lập kế hoạch quản lý tài chính cá nhân hiệu quả.

Kế hoạch tài chính cá nhân là gì?

Với nhiều người, lên kế hoạch tài chính cá nhân vẫn là điều khá xa lạ. Việc chi tiêu thiếu kiểm soát, không có kế hoạch khiến mức lương của các bạn trẻ dù cao nhưng vẫn không đủ, luôn trong tình trạng thiếu hay không có tích lũy. Kế hoạch tài chính cá nhân là gì? Có thực sự quan trọng?

Hiểu về kế hoạch tài chính cá nhân

Kế hoạch tài chính cá nhân được hiểu đơn giản là bản kế hoạch về dòng tiền thu nhập – chi tiêu – tích luỹ – đầu tư của một cá nhân. Bạn có thể lập kế hoạch tài chính cá nhân dựa theo các hoạt động tài chính hiện tại hoặc gắn với các mục tiêu tương lai: thu nhập, chi tiêu, thuế cá nhân, thiết lập các khoản tích luỹ, tiết kiệm hay đầu tư bản thân, tài chính hay sự nghiệp.

Việc lập kế hoạch tài chính cá nhân giúp tạo ra nguồn ngân sách cho bản thân, phân bổ hợp lý nguồn lực tài chính nhằm tiết kiệm và đầu tư hiệu quả.

Bạn có thể nhờ tới các chuyên gia hoạch định tài chính hoặc tự lập kế hoạch tài chính cá nhân tùy theo mục tiêu tiết kiệm và đầu tư ngắn hạn, dài hạn.

Để có một kế hoạch tài chính tốt không hề đơn giản nhưng cũng không cần quá phức tạp. Thực hiện theo các bước dưới đây sẽ giúp bạn thiết lập kế hoạch tài chính đầu tiên của mình.

Tầm quan trọng của kế hoạch tài chính cá nhân

Mỗi người cần có một kế hoạch tài chính cá nhân để quản lý chi tiêu tiền hiệu quả. Lập kế hoạch tài chính cá nhân chi tiết đóng vai trò quan trọng, mà bất cứ ai cũng cần học để lên kế hoạch tài chính riêng.

- Lập kế hoạch tài chính cá nhân chi tiết sẽ giúp bạn quản lý chi tiêu tiền hiệu quả. Bạn biết được tiền của mình đi về đâu? Tiền được tiêu cho vấn đề gì? Việc lập kế hoạch tài chính cá nhân chưa chắc mang lại hiệu quả nhưng chắc chắn giúp bạn giám sát được dòng tiền của mình đã sử dụng.

- Lập kế hoạch tài chính sẽ giúp bạn thấy được những lỗ hổng trong việc sử dụng tiền, chi tiêu không hợp lý. Bạn sẽ dễ dàng biết được vị sao mình luôn trong tình trạng thiếu tiền. Từ đó điều chỉnh lại kế hoạch chi tiêu, cắt các khoản không hợp lý.

- Kế hoạch tài chính cá nhân giúp bạn dễ dàng quản lý chi tiêu, phân bổ tiền hợp lý. Tiền sẽ được cân đối hiệu quả. Bạn muốn bắt đầu tiết kiệm tiền hoặc đầu tư thì một kế hoạch tài chính sẽ thực sự cần thiết.

- Kế hoạch tài chính cá nhân sẽ giúp bạn định hướng được tương lai, xác định được mục tiêu rõ ràng và nhanh chóng đạt được mục đích.

Sơ đồ quản lý tài chính cá nhân – 6 Bước lập kế hoạch cơ bản nhưng hiệu quả

Việc lập kế hoạch quản lý tài chính không phải là điều đơn giản với bất cứ ai. Đặc biệt với những người chưa hình dung được sơ đồ quản lý tài chính hiệu quả, các bước để đạt đến mục tiêu làm chủ tài chính. Với những người đang loay hoay từ con số 0, các khoản nợ, thiếu kinh nghiệm quản lý chi tiêu… thì việc lập kế hoạch quản lý tiền sẽ không hề dễ dàng.

Để dễ hình dung, các bước cơ bản sau đây sẽ là nền tảng để lên kế hoạch quản lý tài chính hiệu quả cho mỗi cá nhân. Từ đó hoàn thiện kế hoạch quản lý tài chính cá nhân hiệu quả.

Bước 1: Đánh giá tình hình tài chính hiện tại

Đầu tiên, bạn cần đánh giá tình trạng thu nhập, các nguồn thu ngoài… tính theo một khoảng thời gian nhất định, thường sẽ tính trong một tháng. Xác định được tổng thu nhập định kỳ sẽ giúp bạn quản lý chi tiêu và phân bố tiền hiệu quả.

Bước 2: Xác định các khoản cần chi tiêu

Mỗi người sẽ có các khoản cần chi tiêu khác nhau, từ nguồn thu nhập tổng. Do vậy, bạn cần xác định được nhu cầu cần thiết, không cần thiết… Phân loại các nhóm tiền cụ thể để có bảng kế hoạch tài chính chi tiết. Thông thường, mỗi người sẽ chia các khoản chi tiêu thành 3 nhóm chính. Trong đó:

- Khoản chi tiêu cố định hàng tháng – nhóm 1: Tiền nhà, tiền ăn, tiền xăng xe đi lại, hóa đơn điện nước, tiền điện thoại cho công việc, tiền cho con cái hoặc bố mẹ…

- Khoản chi tiền để tiết kiệm và đầu tư – Nhóm 2: Đâu là khoản dự phòng cần thiết cho mỗi người. Mỗi người cần dự phòng một khoản tiết kiệm đủ để sống khi mất việc 3 tháng. Khoản tiết kiệm có thể sử dụng để thanh toán các khoản nợ – bởi các khoản nợ sẽ phát sinh lãi, cần được thanh toán để bạn có thể tự do tài chính. Sử dụng tiền để đầu tư nâng cao kỹ năng, cải thiện thu nhập hoặc lựa chọn kênh đầu tư để tạo nguồn thu nhập thụ động.

- Khoản chi tiêu tự do – nhóm 3: Đây là yêu cầu cần thiết cho cuộc sống hiện đại. Mỗi người đều có những mối quan hệ người thân, bạn bè, cần được giải trí. Đây là khoản chi tiêu cuối cùng nên xem xét đến khi đã phân chia tiền cho 2 khoản cố định và tiết kiệm/ đầu tư.

>> Trước khi đến tuổi 30, bạn cần biết những bài học tài chính này

Bước 3: Tính toán và phân bổ chi phí cho các khoản

Dựa trên thu nhập hiện tại, bạn cần phân bổ tiền cho các khoản chi tiêu. Lưu ý, cần lên kế hoạch quản lý chi tiêu chi tiết, với các đầu việc cần sử dụng đến tiền. Không nên tính hoặc ước lượng chung sẽ không chính xác.

Tính toán khoản chi tiêu thiết yếu, dựa trên tình trạng thực tế hiện đại. Khoản chi tiêu tiết kiệm đầu tư nên ở mức 15 – 20% tổng thu nhập là phù hợp. Với khoản chi tiêu tự do, bạn có thể ở mức 20 – 30%, tùy theo các mối quan hệ, thói quen sinh hoạt, nhu cầu giải trí của mỗi người.

Bước 4: Tính toán chênh lệch chi tiêu và dự chi

Sau khi đã phân bổ tiền vào các nhóm theo tình trạng thực tế, cần tính toán lại khoản dự chi và thực tế. Xác định chênh lệch để cân đối lại tiền cho từng nhóm, từng khoản chi tiêu. Lúc này, bạn cần xem xét các mục không thực sự cần thiết, cắt giảm các khoản chi không giúp bạn đạt được mục tiêu quản lý tài chính.

Đặc biệt các khoản chi tiêu tùy ý, linh hoạt cần được hạn chế, để đạt được mục tiêu tài chính quan trọng. Với các khoản chi tiêu cần thiết có thể lựa chọn giải pháp thay thế để đảm bảo mức sống và tiết kiệm tiền hiệu quả. Bạn có thể cắt 5% cho các khoản không thực sự cần ở nhóm một để cân đối chi tiêu.

Bước 5: Tiết kiệm và đầu tư

Khoản tiền tiết kiệm nên giữ ở mức tối ưu 20%. Tuy nhiên, với những người có thu nhập cao hơn, bạn có thể tăng khoản tiền tiêu cho nhóm 2 lên 30% để tích lũy và đầu tư sinh lời. Đây là khoản dự phòng cần thiết cho mỗi người để đạt mục tiêu tài chính trong tương lai. Khoản dự phòng rủi ro khi thất nghiệp, dịch bệnh hay lạm phát.

Tiền không nên chỉ tiết kiệm trong ngân hàng, cần mang tiền đi đầu tư. Xác định tỷ lệ phù hợp để đầu tư sinh lời, với tỷ lệ khoảng 5 – 10% khoản dự phòng.

Bước 6: Tuân thủ nguyên tắc và linh hoạt thay đổi phù hợp

Bạn có thể lên kế hoạch với bản chi tiêu chi tiết, các đầu mục cần chi tiêu, tiết kiệm, đầu tư sinh lời… tuy nhiên, cần tuân thủ nguyên tắc, không nên vội vàng trong việc tích lũy hay đạt được mục tiêu. Học cách kiểm soát chi tiêu tài chính, loại bỏ các ham muốn và nhu cầu không cần thiết khỏi danh sách. Không để bị kiểm soát bởi cám dỗ mua hàng, thẻ tín dụng… phá vỡ kế hoạch quản lý tài chính cá nhân của bạn.

Việc lập kế hoạch quản lý tài chính có thể điều chỉnh theo thời gian, linh hoạt cho từng đối tượng. Nhưng nhìn chung, bất cứ ai cũng có thể bắt đầu lên kế hoạch quản lý tài chính cá nhân với 5 bước cơ bản trên.

Phương pháp quản lý tài chính cá nhân

Quản lý tài chính cá nhân có nhiều phương pháp, được phát triển dựa trên tình trạng tài chính, xuất phát khả năng quản lý của mỗi người. Lên bảng kế hoạch quản lý chi tiêu cần có phương pháp và công cụ hỗ trợ phù hợp. Dưới đây gợi ý 2 công cụ quản lý tài chính cá nhân hiệu quả, giám sát chi tiêu hợp lý.

Quản lý bằng App

Điện thoại thông minh gắn liền với tiện ích cuộc sống: Giải trí, công việc, chăm sóc sức khỏe… Chiếm nhiều thời gian sử dụng của giới trẻ hiện đại. App quản lý tài chính cá nhân là công cụ đắc lực giúp người dùng công nghệ lên kế hoạch chi tiêu, quản lý tiền, đầu tư, tiết kiệm… hiệu quả ngay trên smartphone.

Quản lý bằng app tài chính dựa trên nền tảng số, phân tích chi tiêu, lựa chọn các kênh đầu tư theo thói quen và kỹ năng của người dùng công nghệ. App phân tích và cung cấp thông số, cảnh báo liên tục cho người dùng về tình trạng tài chính hiện tại.

App quản lý tài chính cá nhân là công cụ đắc lực giúp người dùng công nghệ quản lý chi tiêu hiệu quả

Hiện nay, có khá nhiều app hỗ trợ quản lý tài chính cá nhân hiệu quả cho người dùng công nghệ trải nghiệm và thực hành:

- Spendee – ứng dụng quản lý chi tiêu, phân chia thu nhập, giúp tối ưu hóa ngân sách.

- PocketGuard – app hỗ trợ giám sát dòng tiền, số dư tài khoản ngân hàng, quản lý chi tiêu hàng ngày… bằng cách kết nối ngân hàng.

- Finhay – app tiết kiệm, tích lũy và đầu tư thông minh. Với các gói tích lũy có hấp dẫn, hỗ trợ rút tiền tiện ích. Finhay đưa ra hình thức quỹ đầu tư cho người dùng lựa chọn, tạo nguồn thu thụ động.

- HomeBudget – một app ứng dụng hỗ trợ lập kế hoạch chi tiêu, phân tích biểu đồ riêng về chi tiêu cho người dùng tối ưu quản lý dòng tiền hiệu quả.

>> Khởi đầu với quy tắc 50 20 30 để quản lý tài chính cá nhân hiệu quả

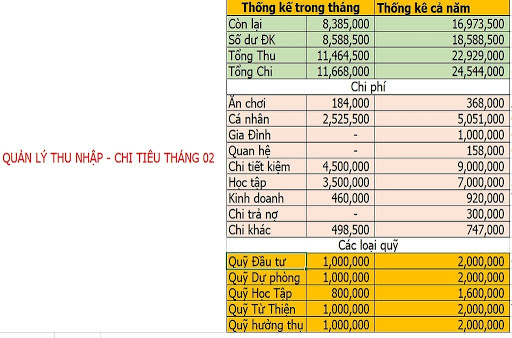

Bảng excel quản lý tài chính cá nhân

Phương pháp quản lý tài chính cá nhân bằng bảng excel hữu ích, được nhiều người áp dụng. Biểu mẫu excel quản lý tài chính cá nhân giúp theo dõi thu chi, khoản tích lũy đầu tư một cách rõ ràng và riêng tư nhất cho mỗi người.

Theo mẫu excel, người dùng có thể quản lý và lập bảng ngân sách, mục tiêu tài chính. Thiết lập bản đồ để theo dõi thu chi, dòng tiền một cách chi tiết, đánh giá được lộ trình đạt được mục tiêu tài chính, theo các giai đoạn. Công cụ excel dễ dàng tính toán và xác định được chênh lệch thu chi, giúp người dùng điều chỉnh và lên kế hoạch tài chính tối ưu nhất.

Mỗi người, cần lập kế hoạch quản lý tài chính cá nhân của mình ngay từ bây giờ để theo dõi và quản lý thu chi hiệu quả. Cân đối sử dụng tiền, quản lý dòng tiền hiệu quả, đầu tư sinh lời giúp bạn nhanh chóng đạt được tự do tài chính, dù bạn đang ở con số 0.

Cổ phiếu được quan tâm nhất

Nổi bật

Định giá doanh nghiệp

Bộ thông tin theo từng doanh nghiệp được VNSC by Finhay phối hợp cùng các đối tác áp dụng công nghệ để xác định

- Xác định nhóm doanh nghiệp có tăng trưởng bền vững

- Dễ dàng ra quyết định với thông tin so sánh “Thị giá” - “Định giá” theo từng mã cổ phiếu

Team Finhay

Team Finhay  22-06-2023

22-06-2023

![[TCBC] Finhay gọi vốn thành công 25 triệu USD vòng Series B [TCBC] Finhay gọi vốn thành công 25 triệu USD vòng Series B](https://cdn1.finhay.com.vn/wp-content/uploads/2022/06/20173653/02-4-1024x640.png)